KWL Marktstudie - Interconnection Consulting : Wohnraumlüftung profitiert von Förder- und Renovierungsprogrammen

Die Studie untersuchte folgende Märkte für Kontrollierte Wohnraumlüftung: Großbritannien, Italien, Spanien, Frankreich, Belgien, Niederlande, Deutschland, Schweiz, Österreich, Tschechien, Slowakei, Polen, Nordische Länder (Dänemark, Schweden, Norwegen, Finnland als eine Region).

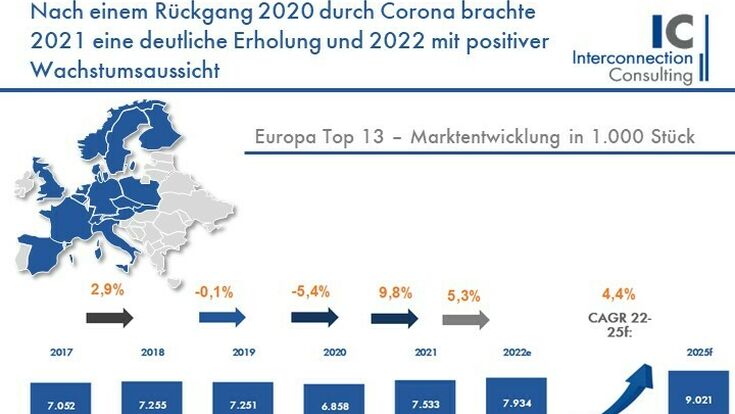

- © Bild: Interconnection Consulting2020 sank die Absatzmenge bei Wohnraumlüftungsanlagen noch um 5,4%. Vor allem der britische Markt sowie die Märkte Italiens, Spaniens und Belgiens, die von der Pandemie zu diesem Zeitpunkt am stärksten betroffen waren, trugen sehr stark zu den rückläufigen Zahlen bei. Jedoch setzte in Großbritannien und den anderen Ländern eine schnelle Erholung ein. In Italien lag das mengenmäßige Wachstum 2021 bei über 15% und kompensierte den Rückgang im Jahr davor damit fast zur Gänze, wobei das Programm „Superbonus“ eine maßgebende Rolle spielte. Deutschland ist mit einem Marktvolumen von 279,6 Mio. Euro der größte Markt für Wohnraumlüftungsanlagen. Der Absatz stieg dort 2021 um 3,2%. Auch im Coronajahr 2020 konnte der deutsche Markt durch einen stabilen Renovierungssektor gute Wachstumsraten erzielen. Es waren vor allem die Länder der DACH-Region oder auch die Niederlande die vergleichsweise gut durch die Krise steuerten. Wie auch in anderen Branchen war der Markt für Wohnraumlüftung auch durch hohe Preissteigerungen – teils im zweistelligen Bereich – betroffen, wobei es auch hier durchaus beachtliche Unterschiede je Land gab. Der Großteil der Hersteller führte dabei gleich mehrfache Preisanpassungen durch und plante weitere Erhöhungen auch für 2022.

Wärmerückgewinnung boomt in manchen Ländern

Rein mengenmäßig betrachtet, stellen Abluftsysteme ohne Wärmerückgewinnung (WRG), die üblicherweise in Sanitärräumen Verwendung finden, den größten Anteil dar. Diese machen rund 45% des Marktanteils aus und konnten auch 2021 mit 13,8% Wachstum im Wert stärker wachsen als der Gesamtmarkt. Danach folgen die zentralen Systeme mit Wärmerückgewinnung mit einem Marktanteil von 44%. Gerade in Frankreich kam es zu einem sehr starken Anstieg in dieser Kategorie mit einem Wachstum von fast 50% gegenüber dem Vorjahr, wodurch der Abwärtstrend der letzten Jahre gebrochen werden konnte. Starke Förderprogramme schafften hier die Trendwende. Auch Johannes Bollmann, COO Ventilation der Zehnder Group International, betont die Relevanz der WRG. Er sieht „die Lüftung mit Wärmerückgewinnung [als] das Schlüsselelement für ein gesundes und energieeffizientes Raumklima in Niedrigenergiegebäuden“. Zehnder versucht auch eine Vorreiterrolle beim Thema Heizen durch Lüften zu übernehmen. Nichtsdestotrotz ist das Segment der WRG auch dasjenige mit dem größten Wachstumspotential, wie die Studie zeigt. Dezentrale Wärmerückgewinnungssysteme sind vor allem in Deutschland sehr populär. Jedoch zeigen auch in diesem Bereich andere Länder hohe Aufholpotentiale, wie z.B. Italien, wo der Absatz dieser Produktgruppe um 34% zulegte. Deutschland konnte in der Vergangenheit gerade im Bereich der Dezentralen Systeme Wachstumsraten im zweistelligen Bereich verbuchen, wobei sich das Wachstum in diesem Bereich zuletzt wieder etwas abschwächte. In Deutschland spielen aber auch die Förderungen eine Rolle, wo es zuletzt einige Änderungen gab. Die Förderlandschaft ist jedoch in Ländern, wie z.B. Österreich als Nachfragetreiber noch deutlich wichtiger, wobei der österreichische Markt für Wohnraumlüftungen mit WRG hier schon seit Jahren an abnehmenden Förderungen leidet. Dies zeigt sich auch in der Marktentwicklung. Eine weitere Problematik in Österreich stellt etwa der geförderte Wohnbau dar, wo die Baukosten eine bestimmte Summe nicht überschreiten dürfen. Da Systeme mit WRG im Vergleich zu Abluftsystemen gerade als Anfangsinvestition deutlich höhere Kosten mit sich bringen (auch wenn sich diese über den Lebenszyklus der Immobilie amortisieren), werden diese immer wieder von den Bauträgern eingespart, um so die Baukosten zu verringern und um die Preisobergrenzen im sozialen Wohnbau noch einhalten zu können.

Positive Trends

Brandaktuelle Themen wie Energieeffizienz, energetische Sanierung und Lufthygiene gelten aktuell als Markttreiber. Für ersteres und zweiteres sind es mitunter Fördermaßnahmen mancher Regierungen, die den Renovierungsanteil bei Wohnraumlüftungen in Europa auf 60% heben konnten. Energieeffizienz und energetische Sanierung werden künftig aber sicher noch stärker in den Fokus der Regierungen rücken (müssen) – es sind u.a. die energie- und klimapolitischen Umstände, welche hier einen wesentlichen Impetus liefern. Was also bereits heute schon gilt – nämlich: der Renovierungsmarkt als erheblicher Marktdriver –, wird sich künftig eher progressiv als regressiv gestalten.

Der Covid-19-Pandemie darf man verdanken, dass das Thema Lufthygiene mehr an Bedeutung gewonnen hat. Auch hier liegt demnach bereits heute und künftig ein wichtiger Markttreiber.

Die Studie untersuchte folgende Märkte für Kontrollierte Wohnraumlüftung: Großbritannien, Italien, Spanien, Frankreich, Belgien, Niederlande, Deutschland, Schweiz, Österreich, Tschechien, Slowakei, Polen, Nordische Länder (Dänemark, Schweden, Norwegen, Finnland als eine Region).

- © Bild: Interconnection ConsultingKonsolidierungen auf fragmentiertem Markt

Insgesamt hat die Marktkonzentration im Vergleich zum Vorjahr etwas zugenommen. Über alle untersuchten 13 Märkte kamen die Top 10 Unternehmen kumuliert auf einen Marktanteil von 42,4%, die Top 20 auf knapp 60% und die Top 100 auf 90,7%, wobei die Marktanteile der Top 10 je Land durchaus beachtlich variieren kann. In Deutschland kamen die Top 10 etwa auf einen kumulierten Marktanteil von 64,4%, die Top 20 auf 83,3% und die Top 50 auf einen Anteil von 94,8%.

In den letzten zehn Jahren kam es zu Konsolidierungen auf dem Markt mit vielen Übernahmen, wie z.B. durch Helios, die Vallox übernommen haben, bzw. Zehnder, die Paul, Enervent, Greenwood übernahmen. Viele Unternehmen arbeiten auch mit unterschiedlichen Marken, wie z.B. die Arbonia Group mit ihren Marken Sabiana, Vasco und Kermi, Prolux, Termovent oder Volution Group mit InVENTer, Ventilair, Climarad, VoltAir, Fresh, etc. Trotz großer Übernahmen zeigt sich der Markt noch immer fragmentiert. Zwar gibt es einige sehr international aufgestellte Unternehmen, aber noch immer dominieren in den meisten Ländern noch lokale Platzhirsche. Zu den führenden Unternehmen in Europa gehören Unternehmen wie: Aldes, Atlantic, Centrotec-Gruppe (Wolf, Brink), Helios, Itho, Maico, Swegon, Systemair, Soler & Palau, Volution Group, Zehnder usw.